Il risarcimento diretto

(non è tutto oro quello che luccica)

Avrete avuto, magari, amici o parenti che ve ne abbiano parlato poiché direttamente coinvolti.

Ma cos'è, di preciso, il risarcimento diretto?

Vediamo.

Con gli artt. 149 e 150 del D.Lgs. 7 settembre 2005, n. 209 (Codice delle Assicurazioni Private), il Legislatore introduceva una procedura obbligatoria di risarcimento diretto dei danni da incidente stradale da parte dell'Impresa assicuratrice del danneggiato, in luogo dell'Impresa assicuratrice del responsabile civile.

Ossia, in caso di sinistro tra due veicoli a motore identificati ed assicurati per la responsabilità civile obbligatoria, dal quale siano derivati danni ai veicoli coinvolti o ai loro conducenti, i danneggiati devono rivolgere la richiesta di risarcimento all'Impresa di assicurazione che ha stipulato il contratto relativo al veicolo utilizzato, ovvero alla propria Compagnia assicurativa.

Condizione indispensabile per ottenere il pagamento direttamente dalla propria Compagnia, attivando così la Convenzione Indennizzo Diretto (C.I.D.), è la compilazione e la controfirma, da entrambe le parti, del modulo di Constatazione Amichevole di Incidente, il c.d. “modulo blu”.

Successivamente, la Convenzione di Indennizzo Diretto è stata sostituita ed inglobata nella C.A.R.D. (Convenzione tra Assicuratori per il Risarcimento Diretto).

In data 18 luglio 2006, infatti, veniva emanato il D.P.R. 254/2006, con cui veniva data attuazione alla disciplina di cui agli artt. 149 e 150 del Codice delle Assicurazioni Private.

La C.A.R.D. entrava in vigore esattamente l'1 febbraio 2007.

La differenza principale tra CID e CARD consiste nel fatto che quest'ultima è applicabile anche nel caso in cui il modulo di denuncia sia sottoscritto da una sola delle parti.

La C.A.R.D. veniva presentata con toni entusiastici, poiché avrebbe dovuto abbattere i tempi dei risarcimenti e rendere le pratiche risarcitorie più facili da gestire.

Nelle intenzioni, soprattutto, avrebbe dovuto portare anche ad un drastico abbassamento dei premi assicurativi.

Vai al link: agcm

Bene, verrebbe da dire.

Ma, come si sa, tra la teoria e la pratica spesso c'è un oceano di mezzo.

Vediamo meglio nel dettaglio i punti salienti che vengono appositamente "nascosti" ai consumatori dagli operatori del settore assicurativo.

L'art. 13 del D.P.R. 254/2006 ha sancito che le Imprese di assicurazione stipulano fra loro una Convenzione ai fini della regolazione dei rapporti organizzativi ed economici per la gestione del risarcimento diretto, specificando che per la regolazione contabile dei rapporti economici, la Convenzione deve prevedere una Stanza di Compensazione dei risarcimenti effettuati.

In altre parole, ciò significa che le Imprese assicurative che hanno gestito i sinistri in regime di risarcimento diretto (c.a.r.d.) ricevono il rimborso dei pagamenti effettuati.

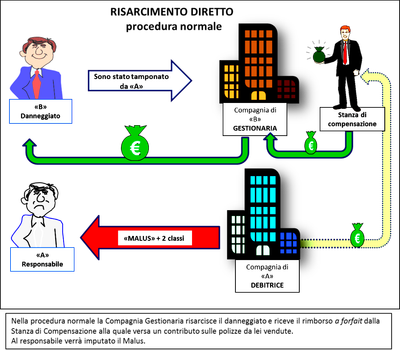

Tale rimborso, però, non viene eseguito direttamente dalle Imprese civilmente responsabili, bensì attraverso la Stanza di Compensazione, secondo lo schema evidenziato.

Chiarito questo, è importante sapere anche che i rimborsi avvengono su base forfettaria, pertanto le Imprese assicurative non ricevono dalla Stanza di Compensazione l'effettivo importo sborsato.

Infatti, il Legislatore ha stabilito che la Compagnia che ha provveduto al pagamento diretto del danno non recupera lo stesso importo della somma corrisposta al danneggiato, ma un importo “prefissato” in base a costi medi e con i meccanismi stabiliti dalla predetta Convenzione stipulata tra le Compagnie assicuratrici.

In pratica, per i danni materiali è previsto che le compensazioni avvengano sulla base di costi medi che possono essere differenziati per macroaree territorialmente omogenee, in numero non superiore a tre.

Per i danni alla persona, le compensazioni possono avvenire anche sulla base di meccanismi che prevedano l'applicazione di franchigie a carico dell'Impresa che ha risarcito il danno, secondo le regole definite dalla Convenzione.

I valori dei costi medi e delle eventuali franchigie vengono calcolati annualmente sulla base dei risarcimenti effettivamente corrisposti nell'esercizio precedente per i sinistri rientranti nell'ambito di applicazione del sistema di risarcimento diretto.

Esempio pratico:

Supponiamo che la cifra forfettaria stabilita per quest'anno, relativa ai rimborsi, sia di € 2000 per ciascun sinistro gestito in regime CARD.

Supponiamo che la nostra Compagnia assicurativa abbia pagato per un sinistro € 2500.

Otteniamo:

€ 2000 - € 2500 = -500 euro ==> la nostra Compagnia di assicurazione ha perso € 500.

Supponiamo invece, che la nostra Compagnia assicurativa abbia pagato per un sinistro € 1200.

Otteniamo:

€ 2000 - € 1200 = +800 euro ==> la nostra Compagnia di assicurazione ha guadagnato € 800.

Cosa si evince da questo?

Che c'è un bel conflitto d'interesse!

Difatti, con questo meccanismo, le Compagnie di assicurazione hanno tutto l'interesse a contenere il più possibile i risarcimenti, per due motivi:

primo, per non rischiare di rimetterci troppo;

secondo, per poterci lucrare e guadagnare.

Ecco spiegato il perchè le Compagnie assicurative vogliono e pretendono di gestire i sinistri in totale autonomia, sconsigliando i propri assicurati di rivolgersi ad operatori e patrocinatori esterni ed autonomi.

E' in atto una precisa strategia di marketing, spesso farcita da modestissimi sconti sui premi versati dall'assicurato.

Il meccanismo che regola la C.A.R.D. diviene ancor più penalizzante per il danneggiato allorquando questi abbia riportato lesioni di una certa entità: il danneggiato non conosce quale sia il giusto importo che gli spetta, non avendo le necessarie competenze in materia.

Finisce così per fidarsi del proprio assicuratore, rimanendo però con il dubbio in ordine alla congruità della somma risarcitoria ricevuta.

Preme sottolineare, a tal proposito, che le Compagnie di assicurazione non possono rifiutarsi di assicurare gli utenti della strada nel caso in cui l'assicurato decida di rivolgersi ad un professionista esterno di propria fiducia, giacché la copertura assicurativa per la r.c.a. è obbligatoria per legge.